Как платить налог с криптовалюты

С вступлением в силу «Закона о цифровых финансовых активах» при продаже криптовалюты одним физическим лицом другому, участники сделки должны будут самостоятельно рассчитать и уплатить налог — НДФЛ.

Особого порядка исчисления налоговой базы при продаже криптовалюты все еще нет, поэтому необходимо придерживаться общих правил Минфина: рассчитывать свой доход как разницу между полученным доходом и документально подтверждённым расходом.

Но мы можем столкнуться с проблемой: покупка криптовалюты часто никак не оформляется. Многие не задумываются о каких-либо «бумажках», а когда встаёт вопрос о юридическом оформлении продажи криптовалюты, приходится платить налог со всей суммы полученного дохода. Кроме того, пока не определён официальный статус криптовалюты, не удаётся понять, возможно ли будет воспользоваться какими-либо налоговыми вычетами.

Инструкция по уплате налогов на криптовалюту

В настоящий момент специальных правил налогообложения операций с криптовалютой не предусмотрено, в силу чего декларирование по применимым налогам должно производиться в общем порядке:

Шаг 1.

За отчетный период (ежегодно до 30 апреля) следует суммировать все полученные доходы от реализации криптоактивов. Для этого нужно скачать доступные отчеты по биржам, обменникам, p2p-площадкам, а также выпискам с банковских карт и/или счетов, с помощью которых вы приобретали и продавали криптовалюту;

Шаг 2.

Доход, полученный от каждого криптоактива необходимо соотнести с расходом, который вы понесли для его приобретения в том же количестве, то есть нереализованную часть валюты в расчет включать не нужно. Все расчеты нужно производить в рублях. Если Вы продавали и/или покупали криптовалюту на бирже за иностранную валюту, то следует дважды пересчитать доход и расход согласно кросс-курсам на даты совершения операций, пока в итоге не получите итог в рублях;

Шаг 3.

В отношении тех позиций, где значение прибыли больше нуля, необходимо заполнить декларацию по форме 3-НДФЛ. При заполнении декларации есть ряд важных моментов. Учитывая складывающуюся практику по обороту криптовалют, декларировать продажу следует как реализацию «иного имущества»;

Шаг 4.

По результатам камеральной проверки налоговым органом поданной декларации (о результате можно узнать в личном кабинете налогоплательщика) — уплатить утвержденную налоговым органом сумму налога. Стоит принять во внимание, что в отсутствие документального подтверждения покупки криптовалюты (например, в случае покупки «с рук» за наличные) налоговые органы могут отказать в учете расходов на ее приобретение в целях НДФЛ или иных применимых налогов, то есть налог будет взиматься со всей суммы продажи криптовалюты.

Подача декларации 3-НДФЛ физлицом

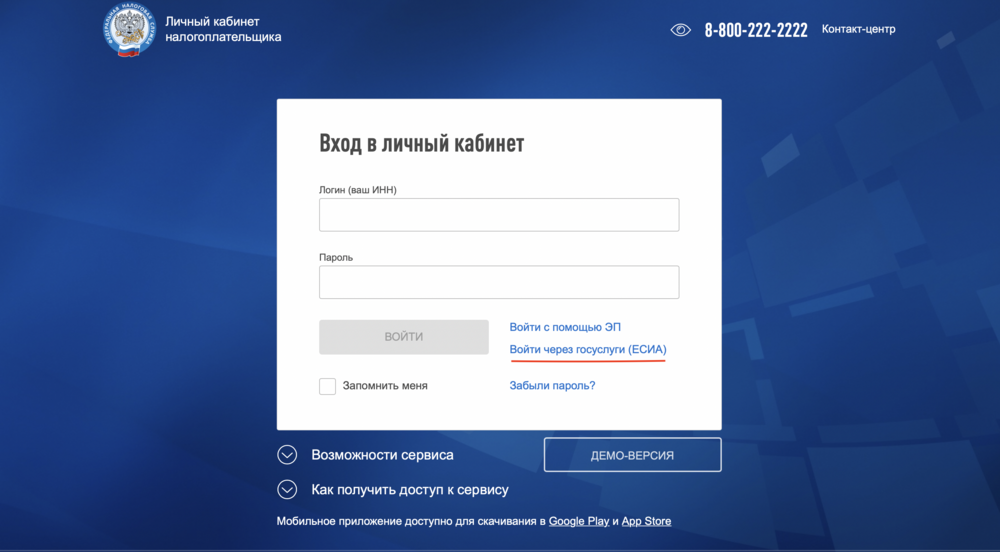

Получение доступа к личному кабинету налогоплательщика

Для получения доступа к личному кабинету налогоплательщика можно воспользоваться двумя вариантами:

Обратиться в налоговый орган, который территориально расположен ближе к вам (не обязательно по месту регистрации/прописки). Подойти в операционный зал и получить логин и пароль от личного кабинета .

Если есть подтверждённая учётная запись от Госуслуг (при входе в личный кабинет выбрать «Войти через Госуслуги»

Сайт для входа в личный кабинет: https://lkfl2.nalog.ru/lkfl/login

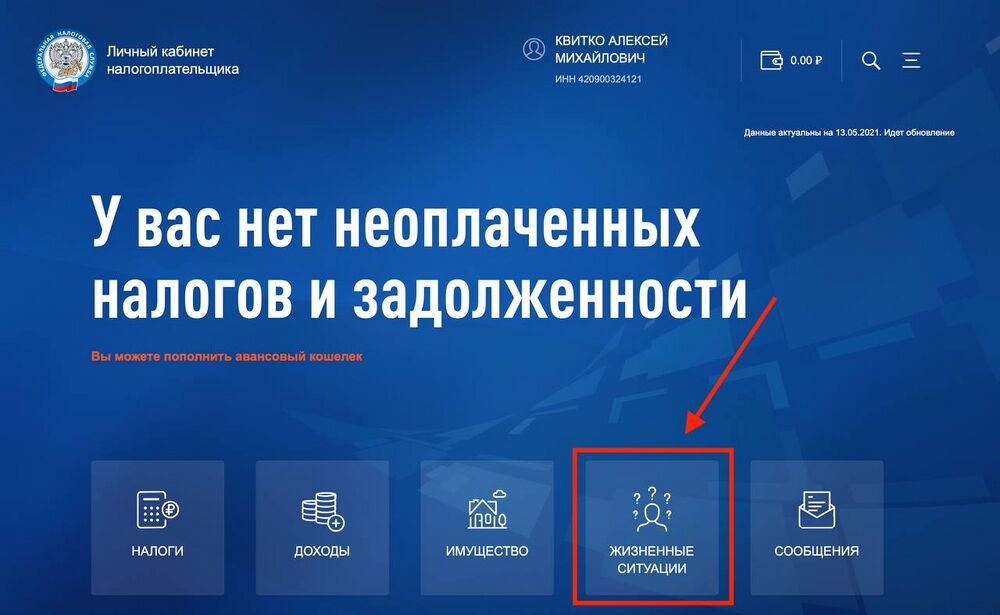

Далее на главной странице личного кабинета находим вкладку «Жизненные ситуации» и открываем её .

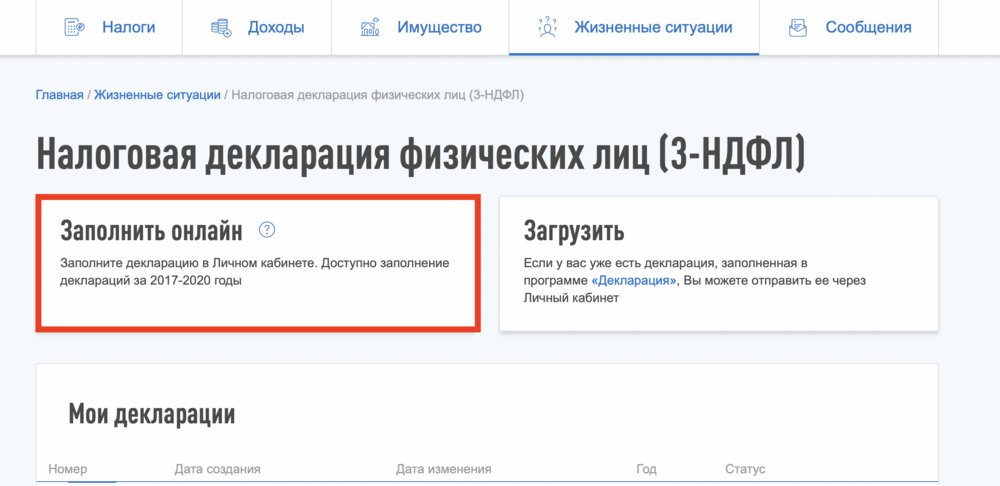

Далее мы попадаем на страницу перечня жизненных ситуаций и выбираем «Заполнить онлайн» .

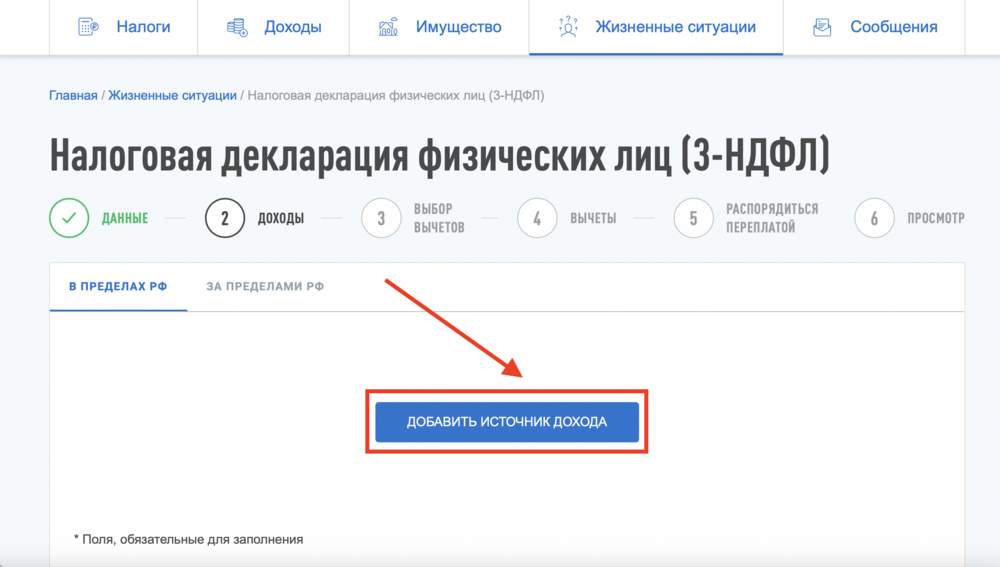

Выбираем период, за который хотим предоставить декларацию, и идём «Далее» , затем жмём кнопку «Добавить источник дохода» .

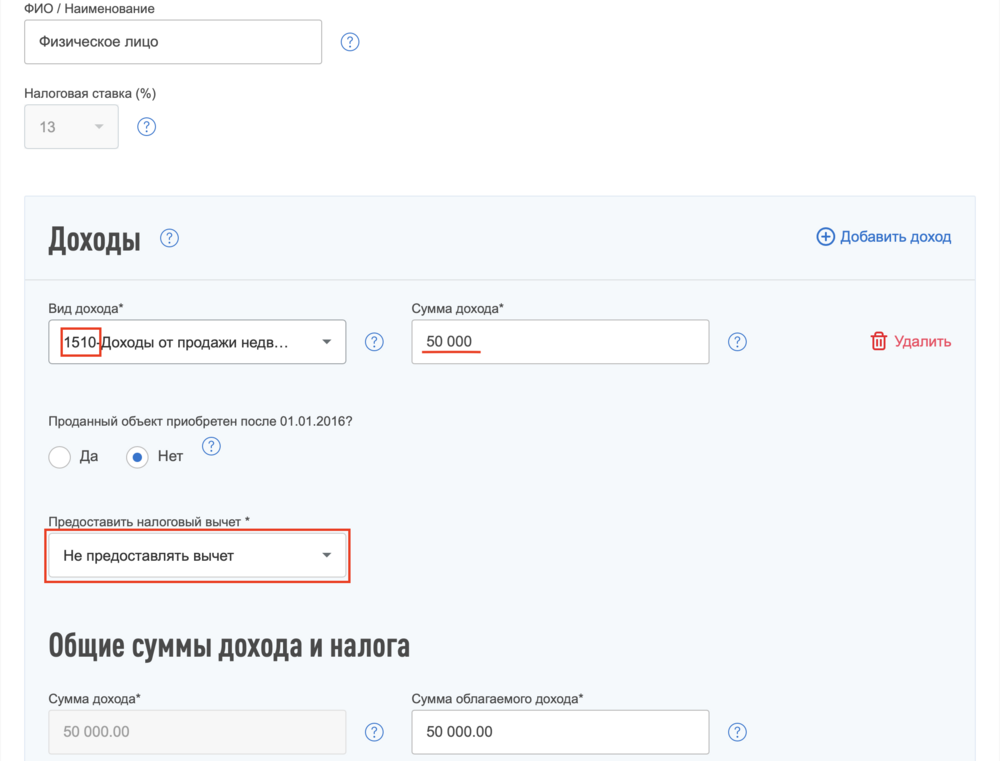

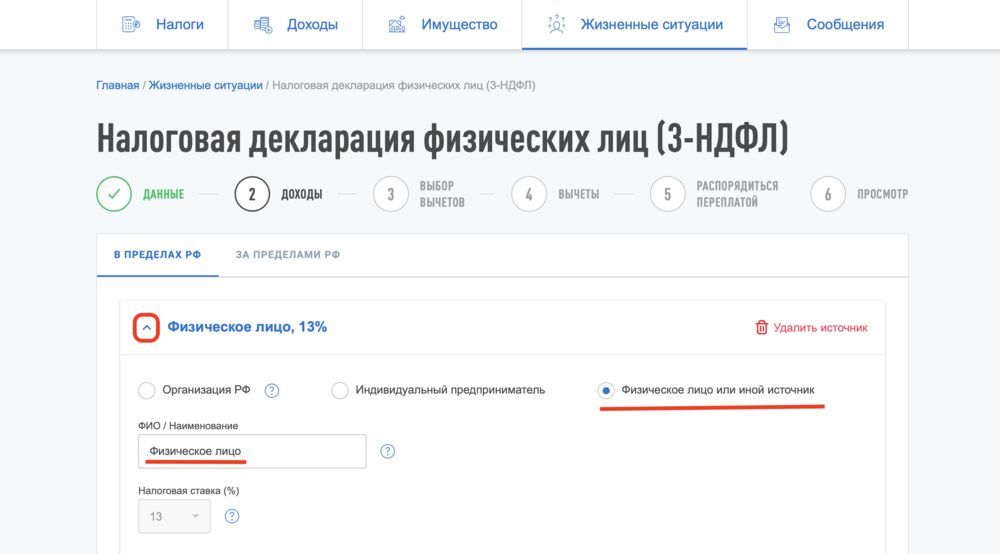

Стрелкой вниз раскрываем форму Физическое лицо 13% .

Выбираем «Физическое лицо или иной источник» .

В графе «ФИО/Наименование пишем Физическое лицо

Далее заполните графу «Вид дохода» . В этой графе нужно выбрать код 1510 - Доход от продажи недвижимости .

Криптовалюта признается имуществом налогоплательщика, следовательно, имеет сходный режим налогообложения. Лицо платит налог при продаже крипты или, в ряде случаев, при ее получении. Налоговая база определяется как разница между суммой продажи и суммой первоначальных расходов на покупку криптовалюты. При этом вычесть можно только документально подтвержденные расходы, об этом стоит подумать заранее на этапе покупки криптовалюты.

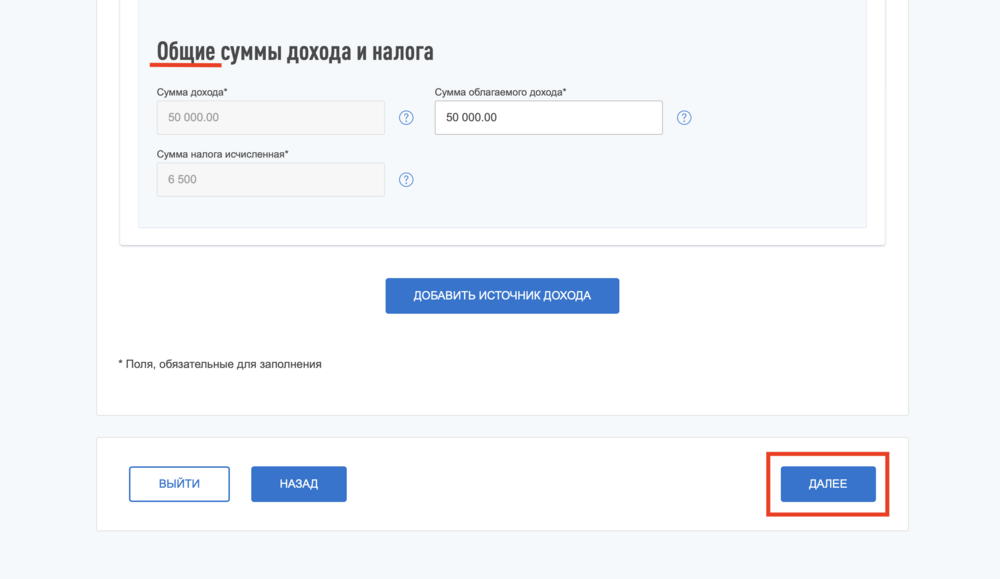

Далее заполните форму «Общие суммы дохода и налога»

Самостоятельно подсчитайте общий доход и вычтите расходы. Чтобы обезопасить себя от возможных рисков и претензий со стороны налоговых органов, при покупке криптовалюты позаботьтесь о подтверждении того, что операция прошла. Можно заключить договор о купле-продаже криптовалюты, оплату производить наличными и брать расписку с продавца с указанием, за что получены денежные средства.

При проведении безналичной оплаты в назначении платежа можно указать «За покупку криптовалюты» .

Это самый слабый пункт при купле-продаже криптовалют: стороны обычно не задумываются о заключении договора, а деньги переводят на карту без указания назначения.

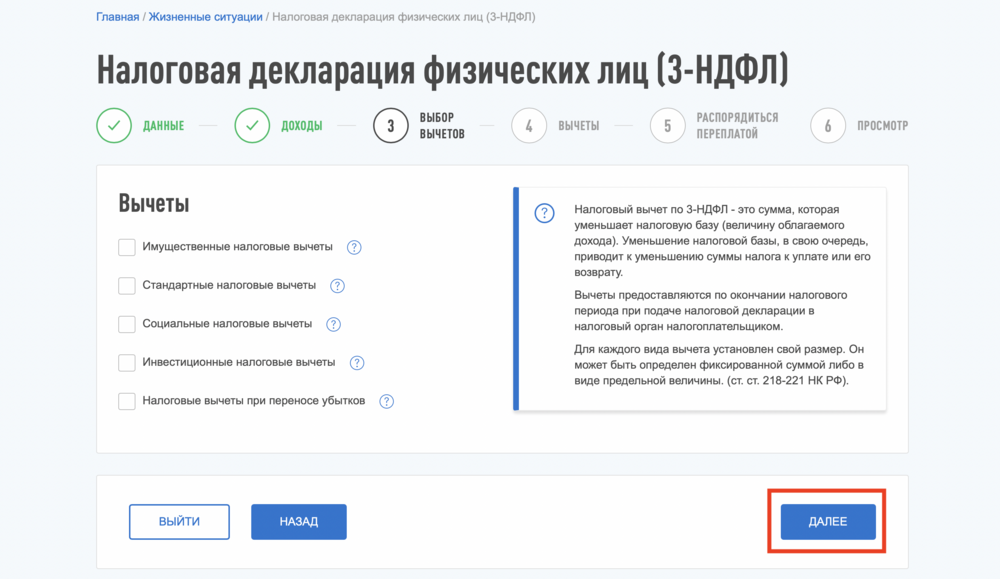

Идём «Далее» и попадаем на страницу выбора вычетов. Если в списке вычетов есть те, на которые вы можете претендовать и подтверждающие документы, - укажите и предъявите их. Если нет, то жмите кнопку «Далее» .

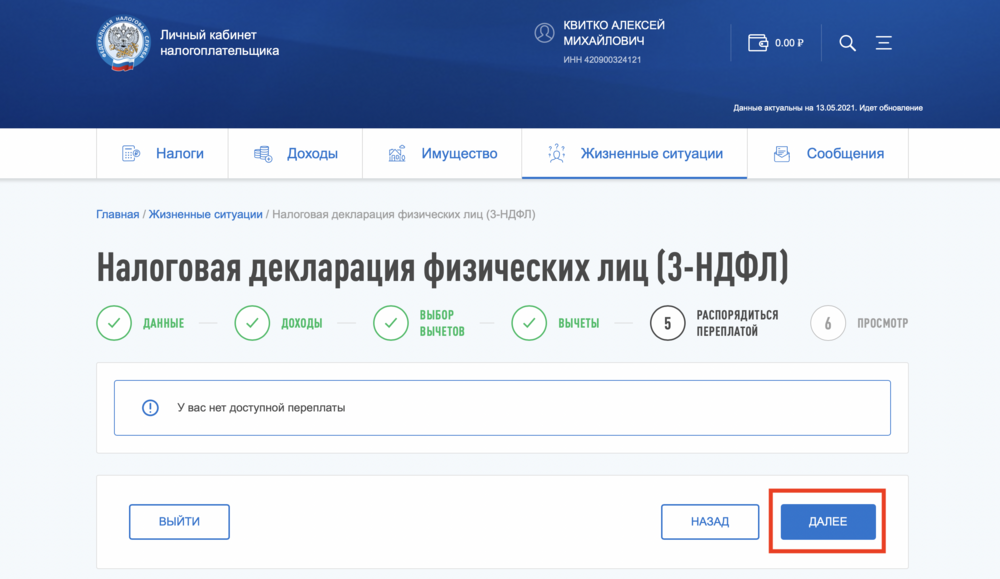

Если у вас есть доступные переплаты - распорядитесь ими по предложенной инструкции, если нет - жмите кнопку «Далее» .

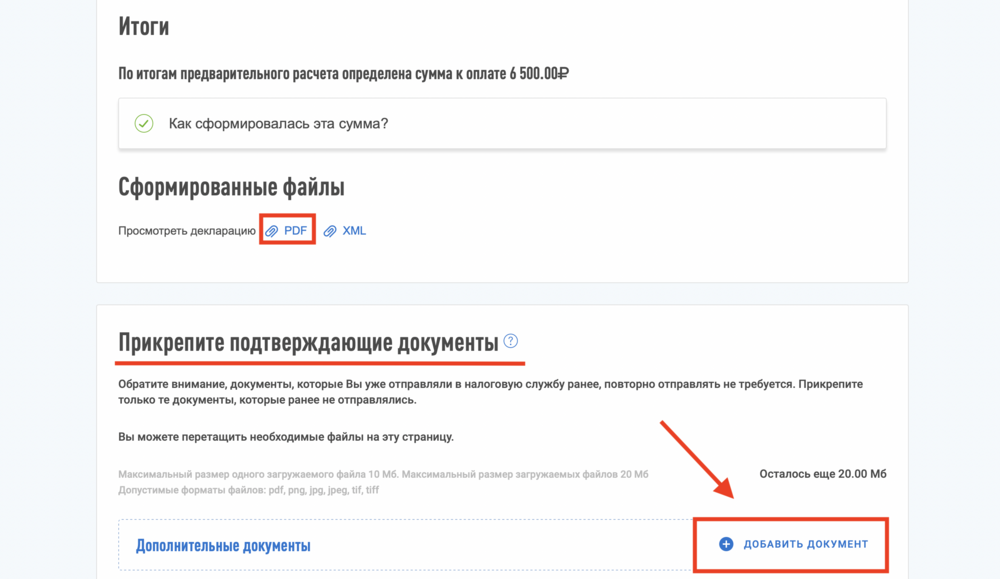

На странице «Итоги» вы можете посмотреть декларацию в PDF или XML файле и прикрепить подтверждающие документы.

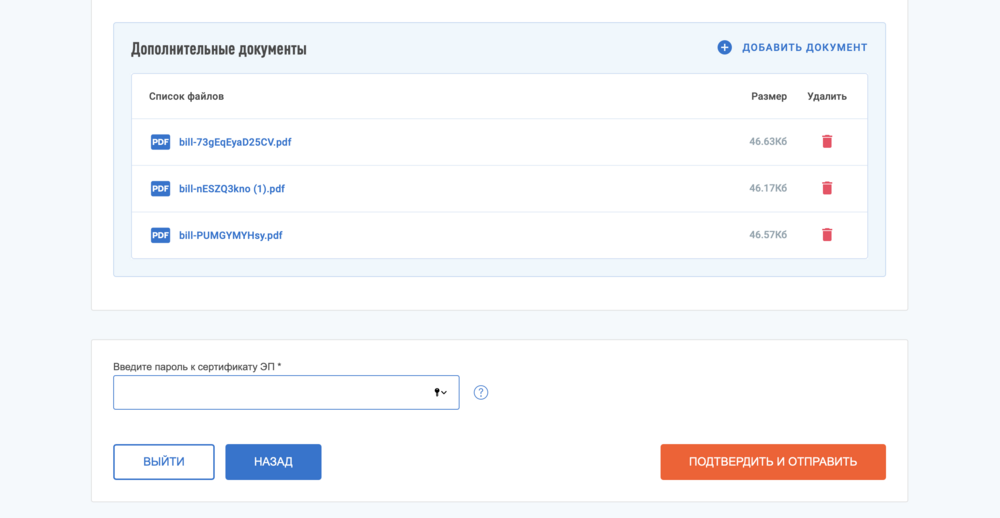

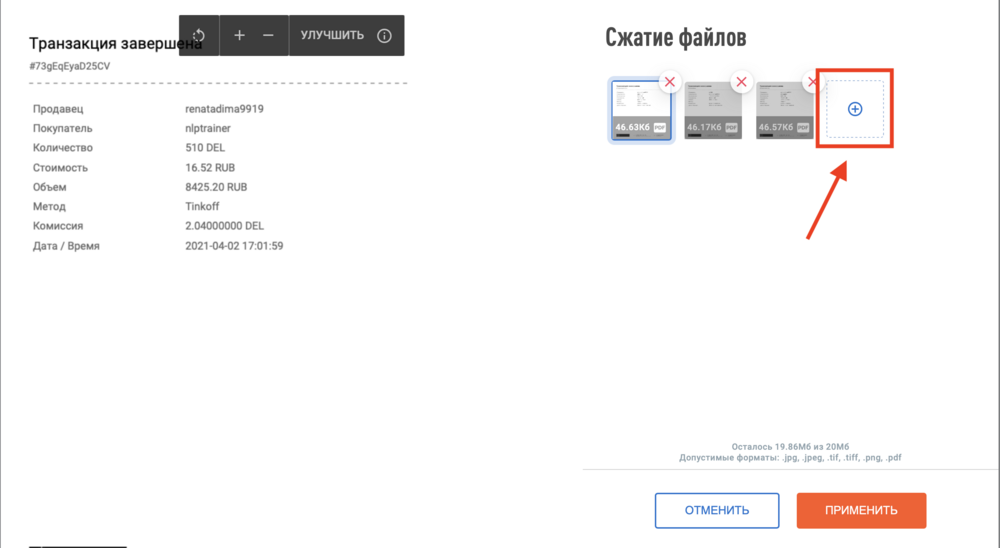

Загрузите все квитанции сделок которые вы учитывали при подсчёте общего дохода с P2P https://bit.team в истории ваших транзакций.

Далее нажмите кнопку «Применить» , а затем «Подтвердить и отправить».

До 30 апреля года, следующего за годом, в котором был получен доход, необходимо подать декларацию в налоговую по месту регистрации. До 15 июня необходимо уплатить налог.